ستاندرد آند بورز (S & P) هي شركة خدمات مالية ومقرها في الولايات المتحدة. وهي فرع لشركات مكغرو هيل التي تنشر البحوث والتحليلات المالية على الأسهم والسندات. ولها معرفة جيدا بمؤشراتها في سوق البورصة إس وبي 500 الأمريكية وS&P/ASX 200 الأسترالية وS&P/TSX الكندية وS&P/MIB الإيطالية والهندية S&P CNX Nifty. كما أنها واحدة من وكالات التصنيف الائتماني الثلاث الكبار، التي تضم أيضا تصنيف كلا من وكالة موديز ووكالة فيتش[2].

Standard & Poor's Financial Services LLC

| التأسيس |

عام 1860، الوضع الحالي بدأ سنة 1941 |

|---|---|

| النوع | |

| الشكل القانوني | |

| المقر الرئيسي |

نيويورك |

| موقع الويب |

| الشركة الأم | |

|---|---|

| الشركات التابعة |

|

| النشاط | |

| الصناعة |

| المالك | |

|---|---|

| المؤسس |

داريل لثبريدج |

| الموظفون |

10,000 (تقديري) |

تاريخ الشركة

يعود تاريخ الشركة إلى سنة 1860 مع اصدار هنري ڤارنم بور كتابا عن "تاريخ السكك الحديدية والقنوات في الولايات المتحدة". وكان هذا الكتاب محاولة لجمع معلومات كاملة عن الوضع المالي والتشغيلي لشركات السكك الحديد في الولايات المتحدة. وقد أنشأ هنري ڤارنم مع ابنه وليام هنري شركة H.V. and H.W. Poor Co.، ونشر إصدار تحديث سنوي لهذا الكتاب.

وفي 1906 أسس لوثر لي بليك Standard Statistics Bureau مكتب الإحصاء القياسي بهدف توفير المعلومات المالية عن شركات خارج نطاق سكك الحديد، واستخدم فيها بطاقات 5" x 7" كمعيار احصائي بدلا من نشر الكتاب السنوي، مما يسمح بظهور تحديثات كثيرة التواتر. وقد اندمجت كلا من شركتي بور وستاندرد ستاتيستك مكونة شركة ستاندرد آند بورز وكان ذلك في سنة 1941. وفي سنة 1966 استحوذت مجموعة شركات مكغرو هيل عليها وهي الآن تشمل قطاع الخدمات المالية[3].

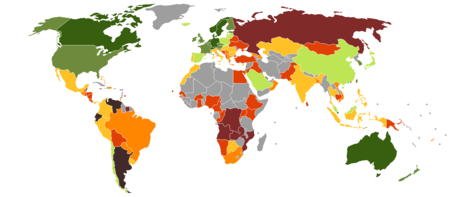

التصنيفات الائتمانية

بوصفها وكالة للتصنيف الائتماني فهي تصدر تصنيفها لتقيس مدى قدرة حكومة أو شركة أو مؤسسة ما مقترضة على الوفاء بالتزاماتها المالية لدى الجهة المقرضة، أي أن هذا التصنيف هو شهادة بشأن الوضع المالي للجهة المعنية[4]. وهي احدى وكالات تصنيف ائتماني التي صنفها مجلس أوراق المال الأمريكي "كمنظمة معايير إحصائية وطنية معترف بها". وهي تصدر تصنيفات ائتمانية قصيرة وطويلة الأجل.

التصنيفات الائتمانية طويلة الأجل

تقيّم الشركة المقترضين بمقياس يبدأ من AAA إلى D. المعايير المتوسطة تكون بين AA و CCC (مثال: +BBB و BBB و-BBB). وتقدم الشركة عن بعض المقترضين (مايسمى توجيه "مراقبة الائتمان") ماإذا كان من المرجح أن يتم ترقيته (إيجابية) أو خفضه (سلبية) وربما تكون غير مؤكد (محايد).

درجة استثمارية:

- AAA: أفضل نوعية المقترضين، موثوقة ومستقرة (وكثير منها الحكومات)

- AA: مقترضين ذو جودة، ومخاطر أكبر قليلاً من AAA. ويشمل:

- +AA: أي ما يعادل Aa1 في تصنيف موديز. (جودة عالية ومخاطر ائتمانية منخفضة جدا، ولكن التعرض للمخاطر على المدى الطويل تبدو أعلى نوعا ما).

- AA: أي ما يعادل Aa2.

- -AA: أي ما يعادل Aa3.

- A: نوعية المقترضين الذين يمكن أن يتأثر استقرارهم المالي ببعض الأوضاع الاقتصادية

- +A: أي ما يعادل A1.

- A: أي ما يعادل A2.

- BBB: المقترضين الطبقة المتوسطة، التي تعتبر مرضية في الوقت الراهن

درجة غير استثمارية (تعرف أيضا باسم سندات عشوائية):

- BB: أكثر عرضة للتغييرات في الاقتصاد.

- B: الوضع المالية يتغير بشكل ملحوظ.

- CCC: حاليا ضعيف ويعتمد على الظروف الاقتصادية المواتية الوفاء بالتزاماتها.

- CC: السندات ضعيفة جدا، والغاية منها المضاربة.

- C: خطرة، ربما في حالة إفلاس أو متأخرة لكنها ما زالت تواصل دفع الالتزامات.

- CI: متخلفة وعليها فوائد مستحقة على التخلف.

- R: تحت إشراف تنظيمي نظراً للوضع المالي.

- SD: قد يتخلف اختياريا عن بعض الالتزامات.

- D: وقد يتخلف عن الالتزامات ويرى مؤشر أس & بي بأنها ستتخلف في أغلب وربما جميع الالتزامات.

- NR: غير مصنفة.

التصنيفات الائتمانية مسألة قصيرة الأجل

يقيم مؤشر الشركة نقاطا محددة على مقياس يبدأ من 1-A إلى D. ويمكن أن يضاف إلى فئة A-1 علامة (+). مما يشير بأن التزام الجهة المصدرة للوفاء بالتزامها قوية جدا. فعند تحليل الائتمان يؤخذ بالاعتبار مخاطر الدولة وعملة سداد المدين عند الالتزام بالدفع، فيؤثر سلبا أو ايجابا في مسألة التصنيف.

- A-1: قدرة قوية للمدين على الوفاء بالتزاماته المالية.

- A-2: عرضة للظروف الاقتصادية السيئة ولكن قدرة المدين على الوفاء بالتزاماته المالية جيدة.

- A-3: احتمال أن تضعف الظروف الاقتصادية المعاكسة قدرة المدين على الوفاء بالتزاماته المالية.

- B: لها خصائص هامة بالمضاربة، للملتزم القدرة على الوفاء بالتزاماته المالية حاليا لكن سيواجه شكوك مستمرة قد تؤثر على دفع التزاماته المالية.

- C: عرضة في الوقت الحالي لعدم الدفع، ويعتمد على الأعمال التجارية المؤاتية والظروف الاقتصادية والمالية للمدين لتلبية التزاماته المالية.

- D: تأخر بالدفع. فالالتزام بالدفع لا يكون بسبب التاريخ أو فترة السماح. وأيضا يستخدم هذا التقييم في حالة الإفلاس.

مؤشرات سوق الأسهم

تنشر ستاندارد أند بورز العديد من مؤشرات أسواق الأسهم، التي تغطي جميع مناطق العالم، ومستوى رأس مال السوق ونوع الاستثمار (مثال: مؤشرات ثقة الاستثمار العقاري والأسهم الممتازة).

من ضمن تلك المؤشرات:

- إس و بي 500 مؤشر وزني -لرأس مال الحر- لأسعار لأكثر 500 سهم يتداول في الولايات المتحدة.

- S&P 400

- S&P 600[5].

أهداف حكم الإدارة (غاما)

تعكس نتائج غاما رأي ستاندرد أند بورز في حجم القوة النسبية لممارسات إدارة حكم الشركات باعتبار ذلك حماية للمستثمر ضد الخسائر المحتملة المرتبطة بإدارة الحكم مثل القيمة أو الفشل في خلق تلك القيمة. فغاما صمم لإنصاف المستثمرين في الأسواق الناشئة وركز على تقييم المخاطر غير المالية وخصوصا تقييم مخاطر إدارة حكم الشركات.

تاريخ معايير حوكمة الإدارة وأهداف غاما

طورت ستاندرد أند بورز معايير ومنهجية تقييم حوكمة الشركات منذ 1998، لذا فقد بدأت وبقوة تقييم ممارسات حوكمة إدارة الشركات منذ سنة 2000.

وفي سنة 2007 خضع منهج استقلالية تحليل الحوكمة لعملية إصلاح كبيرة لزيادة تركيز المخاطر على التحليل المبني على خبرة مجموعة تحدد أهداف الحوكمة. ويركز تحليل غاما على عدد من المخاطر التي تتغير مع الاحتمالية أو التأثير المتوقع في قيمة حقوق المساهمين. لذلك يسعى تحليل ستاندرد أند بورز أن يحدد أكثر المناطق ضعفا التي تسبب باحتمال خسائر في القيمة ويكون سببها خلل الحوكمة. وتؤكد التطورات الأخيرة في أسواق المال الدولية على أهمية إدارة المخاطر ونهج الإستراتيجية لجودة الحوكمة. وتتضمن منهجية غاما على عنصرين جديدين لمعالجة اهتمامات المستثمر في تلك المجالات التي تهم. كما أنها تعزز ثقافة إدارة المخاطر والتفكير الاستراتيجي طويل الأجل بين الشركات.

عناصر منهجية غاما

- نفوذ المساهمين.

- حقوق المساهمين.

- الشفافية، ومراجعة الحسابات، وإدارة مخاطر المؤسسات.

- فعالية المجلس، والعملية الاستراتيجية والحوافز.

مقياس غاما

تستخدم ستاندرد أند بورز مقياس رقمي لغاما يبدأ من 1-10 (العشرة هي الدرجة الأفضل). حسب حرية التصرف لدى ستاندرد آند بورز فبالإمكان نشر مقياس غاما علنا أو استخدامها بصورة شخصية.

- غاما-10 وغاما-9 – حسب رأي ستاندرد أند بورز: عمليات حوكمة الإدارة وممارسات الشركة يوفر حماية قوية جدا من أي خسائر محتملة في القيمة المتصلة بها. وحسب S&P فلدى الشركة في مقياس هذا التصنيف نقاط ضعف بسيطة في أي من المجالات الرئيسية للتحليل.

- غاما-8 وغاما-7 – حسب رأي ستاندرد أند بورز: عمليات حوكمة الإدارة وممارسات الشركة يوفر حماية قوية من أي خسائر محتملة في القيمة المتصلة بها. وحسب S&P فلدى الشركة في مقياس هذا التصنيف بعض نقاط الضعف في أي من المجالات الرئيسية للتحليل.

- غاما-6 وغاما-5 – حسب رأي ستاندرد أند بورز: عمليات حوكمة الإدارة وممارسات الشركة يوفر حماية معتدلة من أي خسائر محتملة في القيمة المتصلة بها. وحسب S&P فلدى الشركة في مقياس هذا التصنيف عدة نقاط الضعف في أي من المجالات الرئيسية للتحليل.

- غاما-4 وغاما-3 – حسب رأي ستاندرد أند بورز: عمليات حوكمة الإدارة وممارسات الشركة يوفر حماية ضعيفة من أي خسائر محتملة في القيمة المتصلة بها. وحسب S&P فلدى الشركة في مقياس هذا التصنيف نقاط الضعف كثيرة في بعض المجالات الرئيسية للتحليل.

- غاما-2 وغاما-1 – حسب رأي ستاندرد أند بورز: عمليات حوكمة الإدارة وممارسات الشركة بالكاد توفر حماية لأي خسائر محتملة في القيمة المتصلة بها. وحسب S&P فلدى الشركة في مقياس هذا التصنيف نقاط الضعف كثيرة في معظم المجالات الرئيسية للتحليل.

تخفيض التصنيف الائتماني للدين الأمريكي طويل الأجل

في 5 آب 2011 وبعد صدور قانون مراقبة الميزانية لسنة 2011 خفضت S&P التصنيف الائتماني السيادي الأمريكي طويل الأجل من AAA إلى +AA[6] وقال بيان صحفي إرسل مع القرار المذكور، في جزء منه:

- يعكس هذا التخفيض رأينا أن خطة الدعم المالي الذي وافق عليه الكونغرس مع الإدارة الأمريكية في رأينا، سيكون ضروريا لتحقيق الاستقرار في ديناميات الدين الحكومي على المدى المتوسط.

- على نطاق أوسع فإن التخفيض يعكس وجهة نظرنا بأن الفعالية والاستقرار والقدرة على التنبؤ للسياسات الأميركية ومؤسسات الدولة قد ضعفت في الوقت الذي بدأت تزداد التحديات المالية والاقتصادية إلى درجة أكثر مما كنا نتصوره عندما اعطينا نظرة سلبية إلى التصنيف الائتماني في 18 أبريل 2011

- ومنذ ذلك الحين تغيرت وجهة نظرنا للصعوبات في سد الفجوة بين الأحزاب السياسية حول السياسة المالية، مما يجعلنا متشائمين حيال قدرة الكونغرس والحكومة على تحويل الاتفاق الذي توصلا اليه هذا الاسبوع إلى خطة اشمل لاعادة التوازن إلى الموازنة وذلك لتهدئة نشاط الدين العام على المدى المتوسط[6].

وقد اتهمت وزارة الخزانة الأمريكية الوكالة الائتمانية بالخطا بنحو الفي مليار دولار في حساب خفض العجز لمدة عشر سنوات في إطار قانون مراقبة الميزانية قائلة:

"إن حجم هذا الخطأ - والتسرع التي قامت به S&P بتغيير المبرر الرئيسي عند تقديمها هذا الأداء بتلك السقطة - يثير تساؤلات جوهرية حول مصداقية ونزاهة عمل تقييمات ستاندرد آند بورز[7]". وقد اعترفت ستاندرد أند بورز في اليوم التالي خطيا بوجود 2 تريليون دولار أمريكي خطأ في حساباتها، إلا أنها اصرت بأن الخطأ "لم يؤثر على قرار التصويت" مضيفة[8]:

عند اتخاذ أفقا أطول لمدة 10 سنوات فإن صافي مستوى الدين العام للحكومة الأمريكية وبإلافتراضات الحالية سيكون 20.1$ تريليون (85 ٪ من الناتج المحلي الإجمالي لسنة 2021). ولكن متوقعا صافي مستوى الدين العام مع الافتراضات الأصلية أن يكون 22.1$ تريليون (93 ٪ من الناتج المحلي الإجمالي لسنة 2021)[8]

.

تخفيض التصنيف الائتماني للدين الفرنسي طويل الأجل

اعلنت ستاندرد اند بورز يوم 11 نوفمبر 2011 انها بصدد تخفيض تصنيف فرنسا من (AAA) إلى AA +. وقد رد القادة الفرنسيين أن الأمر هو خطأ غير مبرر، ودعوا إلى التشدد في تنظيم وكالات التصنيف الائتماني الخاصة (CRA)[9][10][11][11]. ثم بدأت ستاندرد اند بورز يوم 13 يناير 2012 بتخفيض تصنيف فرنسا AAA إلى AA +. وهي المرة الأولى منذ 1975 يتم فيها تخفيض التصنيف الائتماني لفرنسا -ثاني أكبر اقتصاد بمنطقة اليورو إلى AA +[12] وخفضت أيضا في نفس اليوم تصنيف ثمانية بلدان أوروبية أخرى: النمسا وإسبانيا وإيطاليا والبرتغال ومالطا وسلوفينيا وسلوفاكيا وقبرص[13].

الإصدارات

للشركة نشرة تحليل سوق الأسهم شبه اسبوعية (48 مرة في السنة) تسمى The Outlook وتصدر على شكل مطبوع للمشتركين وأيضا على الإنترنت.

وهناك نشرة غاما الشهرية لتحليل خدمات الحوكمة وتتضمن تعليقات وآراء بشأن المسائل المتصلة بحوكمة الشركات في الأسواق الناشئة (برهص ومن يأتي بعدها).

الانتقاد

تعرضت وكالات التصنيف الائتماني للانتقاد في أعقاب الخسائر الكبيرة التي وقعت في سوق الديون المدعومة برهن (CDO) بداية من 2007 بالرغم من اعطائها أعلى التصنيفات.

منحت التصنيفات الائتمانية AAA (وهو أعلى تصنيف) إلى بعض من أخطر القروض المرهونة الضخمة. ووثق المستثمرون في حجم المخاطر القليلة التي ضمنها AAA، واشتروا كميات كبيرة من التزامات الديون المضمونة برهن التي أصبحت بعدها ديونا غير قابلة للبيع. أما التي يمكن أن تباع فقد اتخذت خسائر مذهلة. وكمثال على ذلك: بلغت خسائر التزامات القروض المدعومة برهن لدى بنك كريدي سويس 340.7$ مليون دولار اضيفت إلى 125 مليون دولار بالرغم من تصنيف S&P لها ب AAA[14].

وبما أن هناك شركات تدفع لستاندرد اند بورز لتقييم قضايا ديونها، فقد اعتبر بعض النقاد أنها مدينة لهذه الشركات، لذلك فإن تصنيفاتها ليست موضوعية بقدر ما ينبغي أن يكون.

طالبت الشركة في أبريل/نيسان 2009 ب"وجوه جديدة" في الحكومة الأيرلندية، مما اعتبر بأنها تتدخل في العملية الديمقراطية. ولكنها تداركت ذلك في بيان لاحق بأنه كان "سوء فهم"[15].

- طالع أيضًا: الدين العام الأمريكي

وقد أشار بعض النقاد إلى أن الشركة وغيرها من وكالات التصنيف كانت جزءا من سبب الأزمة المالية العالمية 2008-2009، فمثلا: عندما خفضت موديز فريدي ماك[16]، قالت التايمعن ذلك: عندما "منح كلا الوكالتين تصنيف AAA لإلتزامات القروض المدعومة برهن كانت مسنودة برهون عقارية سيئة الجودة، مما عجل بظهور الأزمة المالية لسنة 2008"[17]. كتب عزرا كلاين لصحيفة واشنطن بوست ان "ستاندرد بورز لم تفوت حتى الفقاعة، وهم ساعدوا في أسبابها"، لكنه استطرد قائلا أن S&P اتخذ الإجراء الصحيح في في تخفيض تصنيف الولايات المتحدة[18]. ومن جانب آخر كتب بول كروغمان: "انه من الصعب التفكير أن هناك شخص أقل تأهيلا ان يصدر حكما في أمريكا من وكالات التصنيف"، وأن "مطالب S&P توحي بأنه لا معنى لكلامها حول الوضع المالي الأمريكي"[19].

اتهم البعض S&P عندما خفضت تصنيف الولايات المتحدة بانها سببت بالمزيد من الضرر لأجندتها الخاصة. وقد اعترفت ستاندرد أند بورز بوجود خطأ 2 تريليون دولار عند تبريرها تخفيض التصنيف الائتماني الأمريكي,[20]، إلا أنها اصرت بأن الخطأ "لم يكن له تأثير على قرار التصويت"[19]. وقد رد متحدث باسم وزارة الخزانة الأمريكية: "إن الحكم المختل عن خطأ 2 تريليون دولار يتحدث عن نفسه[21]".

وهناك أمر آخر اهتم به المعلقون وتتعلق بقضية تقييم ستاندرد آند بورز — لحكومة الولايات المتحدة أو أي حكومة وطنية أخرى كمثال — الذي يمكن أن يكون وقد كان له تأثير واضح وحقيقي على النطاق الدولي، ولكن صناع قرار تلك التقييمات هم موظفوا الشركة، وهم معينون وليسوا منتخبون، ولا يمكن محاسبتهم عند اصدارهم مثل تلك التقييمات، وكذلك لا يوجد هناك أي طعون ضد قرار التصنيف الائتماني.

قدمت S&P في أغسطس 2011 رسالة إلى مجلس أوراق المال الأمريكي في محاولة لتمييع اقتراح يشترط على وكالات التصنيف الائتماني الكشف علنا عن "الأخطاء الكبيرة" في كيفية حساب تصنيفاتها. وكان اقتراح مجلس أوراق المال الأمريكي الذي صدر في مايو 2011 قد طالب من مقيّموا الائتمان بالإفصاح أكثر عن مناهجهم وأن يعززوا الضوابط الداخلية وذلك لمنع تضارب المصالح[22][23].

مراجعة مكافحة الاحتكار

في نوفمبر 2009 اتهمت المفوضية الأوروبية رسميا ستاندرد أند بورز بعد عشرة أشهر من التحقيق معها باستغلال مكانتها باعتبارها المزود الوحيد للرمز الدولي للأوراق المالية للسندات الأمريكية وذلك باشتراط شركات المال الأوروبية ومزودي البيانات إلى دفع رسوم الترخيص لهذه الاستخدام. وقالت المفوضية في بيان لها الاعتراضات والتي استندت على الأساس لإيجاد حقائق سلبية ضد S&P: "هذا السلوك يقيّم تسعيرة غير عادلة"، "الأرقام لا غنى عنها لعدد من العمليات التي تنفذها المؤسسات المالية ولا يمكن الاستغناء عنها"[24].

تدير S&P مكتب خدمة لجنة الإجراءات الموحدة لتعريف الأوراق (CUSIP)، وهو المكتب الوحيد الذي يصدر الرمز الدولي للأوراق المالية (ISIN) في الولايات المتحدة نيابة عن رابطة المصرفيين الأمريكية. وفي بيان رسمي للمفوضية الأوروبية في اعتراضها: "بأن S&P تسيء هذا الموقع الاحتكاري من خلال فرض دفع رسوم الترخيص لاستخدام الرمز الدولي الأمريكي للأوراق المالية من خلال (أ) المصارف وغيرها من الخدمات المالية في المنطقة الاقتصادية الأوروبية و(ب) مزودي الخدمة المعلوماتية في المنطقة الاقتصادية الأوروبية". وتدعي أن وكالات مماثلة في أماكن أخرى من العالم إما لا تتقاضى رسوما على الإطلاق، أو أن تفعل ذلك على أساس كلفة التوزيع بدلا من استخدامها[25].

مقالات ذات صلة

المصادر

- "S&P | About S&P | Americas - Key Statistics". Standard & Poor's. مؤرشف من الأصل في 24 سبتمبر 2015August 7, 2011.

- Blumenthal, Richard (May 5, 2009). "Three Credit Rating Agencies Hold Too Much of the Power". Juneau Empire - Alaska's Capital City Online Newspaper. مؤرشف من الأصل في 08 أكتوبر 2017August 7, 2011.

- "A History of Standard & Poor's". مؤرشف من الأصل في 25 أغسطس 2011May 9, 2007.

- هل تستعيد أميركا مكانتها المالية؟ الجزيرة نت/ الاقتصاد والأعمال نسخة محفوظة 08 أغسطس 2011 على موقع واي باك مشين.

- "S&P SmallCap 600 –Overview". Standard and Poors. مؤرشف من الأصل في 03 نوفمبر 200929 يونيو 2009.

- Swann, Nikola G; et al. (August 5, 2011). "United States of America Long-Term Rating Lowered To 'AA+' Due To Political Risks, Rising Debt Burden; Outlook Negative" (Press release). McGraw-Hill Companies: Standard & Poor's. مؤرشف من الأصل في 24 أكتوبر 2015August 5, 2011.

- Bellows, John (August 6, 2011). "Just the Facts: S&P's $2 Trillion Mistake". وزارة الخزانة الأمريكية. مؤرشف من الأصل في 29 أبريل 2019August 7, 2011.

- "Standard & Poor's Clarifies Assumption Used on Discretionary Spending Growth" (Press release). McGraw-Hill Companies: Standard & Poor's. August 6, 2011. مؤرشف من الأصل في 07 ديسمبر 2019August 6, 2011.

- Horobin, William (November 11, 2011). "France Slams S&P for Downgrade Gaffe". The Wall Street Journal. مؤرشف من الأصل في 24 يونيو 2018.

- S&P downgrades France by ‘mistake’ | euronews, economy - تصفح: نسخة محفوظة 15 ديسمبر 2011 على موقع واي باك مشين.

- Dilorenzo, Sarah (November 14, 2011). "France frets about prized AAA debt rating". The San Francisco Chronicle. مؤرشف من الأصل في 15 نوفمبر 2011.

- تخفيض تصنيف فرنسا و8 دول أوروبية تعميق لجراح أزمة اليورو - 13 فبراير - تصفح: نسخة محفوظة 5 مارس 2016 على موقع واي باك مشين.

- Gauthier-Villars, David; Forelle, Charles (January 14, 2012). "Europe Hit by Downgrades". وول ستريت جورنال. صفحة A1.

- Tomlinson, Richard; Evans, David (May 31, 2007). "CDO Boom Masks Huge Subprime Losses, Abetted by S&P, Moody's Fitch". بلومبيرغ إل بي. مؤرشف من الأصل في 24 سبتمبر 2015August 6, 2011.

- GAA Video:. "Cowen Attacks Call for 'New Faces' in Cabinet". Irish Independent. مؤرشف من الأصل في 24 أكتوبر 2012August 7, 2011.

- Associated Press (August 22, 2008). "Freddie Mac Courts Investors, Buffett Passes". International Herald Tribune (via أرشيف الإنترنت). مؤرشف من الأصل في 15 سبتمبر 2008August 6, 2011.

- جو كلاين (August 6, 2011). "Standard & Poor's Downgrades Itself". تايم (مجلة). مؤرشف من الأصل في 16 فبراير 2016August 6, 2011.

- إيزرا كلاين (August 6, 2011). "Standard & Poor's Has Been Wrong Before, But They're Right Now". واشنطن بوست. مؤرشف من الأصل في 04 مايو 2018August 6, 2011.

- Adams, Richard. "US Stripped of AAA Credit Rating by S&P over Political Weakness". الغارديان. مؤرشف من الأصل في 19 يونيو 2013August 7, 2011.

- Paletta, Damian (August 5, 2011). "U.S. Debt Rating in Limbo as Treasury Finds Math Mistake by S&P in Downgrade Warning". وول ستريت جورنال. مؤرشف من الأصل في 24 يونيو 2018August 5, 2011.

- Goldfarb, Zachary A. (August 5, 2011). "S&P Downgrades U.S. Credit Rating for First Time". واشنطن بوست. مؤرشف من الأصل في 24 يونيو 2018August 5, 2011.

- Lynch, Sarah (August 10, 2011). "S&P balks at SEC proposal to reveal rating errors". رويترز. مؤرشف من الأصل في 24 سبتمبر 201510 أغسطس 2011.

- Wang, Marian (August 10, 2011). "What's a 'Significant Error'? Standard & Poor's Says Leave It To Us". ProPublica. مؤرشف من الأصل في 07 مارس 201610 أغسطس 2011.

- Securities Technology Monitor, المحرر (2009). "EC Charges S&P With Monopoly Abuse". مؤرشف من الأصل في 08 مايو 2019.

- Finextra, المحرر (2009). "European Commission Accuses S&P of Monopoly Abuse over Isin Fees". مؤرشف من الأصل في 15 ديسمبر 2018.

وصلات خارجية

|