La masse monétaire est une mesure de la quantité de monnaie dans un pays ou une zone économique. Il s'agit de l’ensemble des valeurs susceptibles d'être converties en liquidités, ainsi que l’agrégat de la monnaie fiduciaire (billets et pièces), des dépôts bancaires et des titres de créances négociables, tous susceptibles d'être immédiatement utilisables comme moyen de paiement.

Elle est suivie par les banques centrales et publiée, offrant aux acteurs économiques une précieuse indication sur la possible évolution des prix selon la théorie quantitative de la monnaie.

Composants de la masse monétaire

Pendant une longue période, la monnaie était exprimée en fonction d'une certaine quantité de métaux précieux (or ou argent), selon le bimétallisme ou le monométallisme. En théorie, la masse monétaire était égale aux réserves métalliques dans les coffres des banques centrales. Ce système a définitivement disparu le quand les États-Unis ont abandonné la convertibilité-or de leur monnaie qui, depuis les accords de Bretton Woods, servait de référence mondiale et de devise de réserve pour les banques centrales.

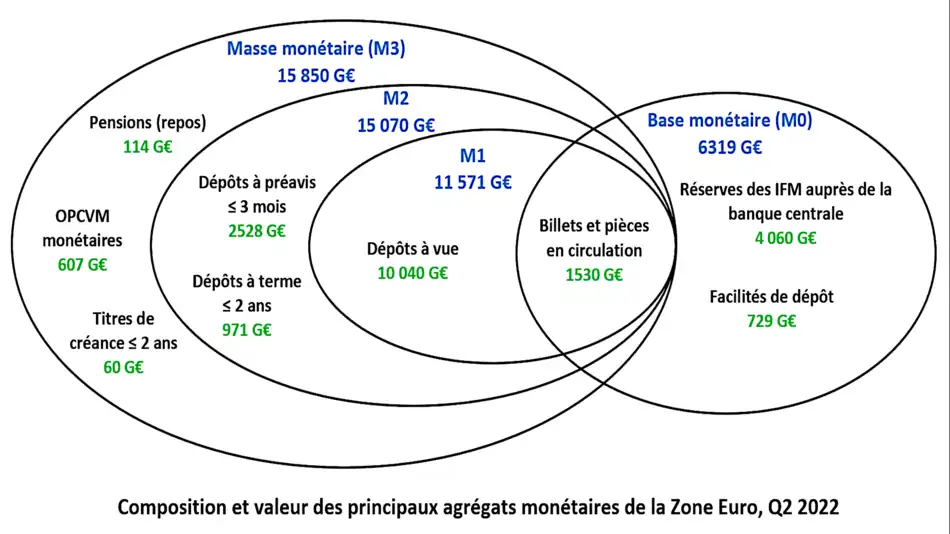

Les composantes de la masse monétaire sont des agrégats. Les agrégats monétaires sont des indicateurs statistiques regroupant dans des ensembles homogènes les moyens de paiement détenus par les agents d'un territoire donné. Il y a plusieurs niveaux d'agrégats statistiques dans la masse monétaire, selon le degré de liquidité.

- M0 appelée aussi base monétaire, ou monnaie centrale, représente l'ensemble des engagements monétaires d'une banque centrale (pièces et billets en circulation, avoirs en monnaie scripturale comptabilisée par la banque centrale).

- M1 correspond à la part pièces et billets en circulation de M0 plus les dépôts à vue.

- M2 correspond à M1 plus les dépôts à terme inférieurs ou égaux à deux ans et les dépôts assortis d'un préavis de remboursement inférieur ou égal à trois mois (par exemple, pour la France, le livret jeune ou le livret de développement durable et solidaire, les livrets A et bleu, le compte épargne logement (CEL), le livret d'épargne populaire (LEP)...).

- M3 correspond à M2 plus les instruments négociables sur le marché monétaire émis par les institutions financières monétaires (IFM), et qui représentent des avoirs dont le degré de liquidité est élevé avec peu de risque de perte de capital en cas de liquidation (ex. : OPCVM monétaire, certificat de dépôt, créance inférieure ou égale à deux ans).

- M4 correspond à M3 plus les bons du Trésor, les billets de trésorerie et les bons à moyen terme émis par les sociétés non financières.

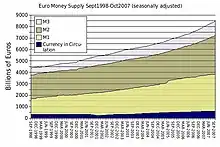

Masse monétaire euro

Voir la définition de la Banque centrale européenne des agrégats monétaires[1].

Au [2], les différents agrégats monétaires pour la zone euro étaient les suivants :

- Base monétaire = 1630,9 Md € (1334 Md € fin )

- Dont billets = 903,5 Md €

- Dont réserves = 489 Md € (dont réserves obligatoires = 106 Md €)

- Dont facilités de dépôt = 238,4 Md €.

- Masses monétaires

M1 = 5121 Md €

- Dont billets = 903,5 Md €

- Dont dépôts à vue = 4218 Md €

M2 = 9017 Md €

Soit le total M1 auquel s'ajoutent les :

- dépôts à moins de 3 mois = 2089 Md €

- dépôts à moins de 2 ans = 1807 Md €

M3 = 9785 Md €

Soit le total M2 auquel s'ajoutent les :

- pensions = 132 Md €

- OPCVM monétaires = 463 Md €

- titres de créance à moins de 2 ans = 173 Md €

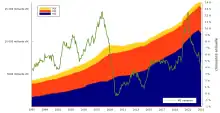

Masse monétaire dollar américain

En janvier 2007, la "monnaie de banque centrale" était de 750,5 milliards de dollars et la "monnaie de banque commerciale" (M2) était de 6,33 billions de dollars. Force est de souligner que les données de M3 sont manquantes car la Réserve fédérale a cessé de produire des rapports en 2006.

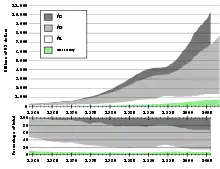

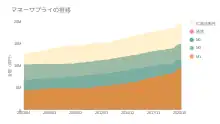

Masse monétaire japonaise

Analyse

Les billets de banque et les pièces de monnaie ne constituent qu'une fraction de la monnaie en circulation, la monnaie scripturale en représentant maintenant plus de 90 % (cette proportion est déjà atteinte aux États-Unis dans les années 1980. Elle est estimée, à la même époque, à 80 % de la masse monétaire dans les autres pays de l'OCDE)[3]. Selon l'INSEE, la monnaie scripturale représente en France, à la fin du mois de novembre 1979, 88,5 % de la masse monétaire[4]. Si la banque centrale produit la monnaie fiduciaire, les banques commerciales créent la monnaie scripturale en accordant des crédits sous l'égide des banques centrales. Selon l'adage « les crédits font les dépôts », c'est le cas quand une personne obtient par exemple un crédit pour acheter une maison à une autre qui ne se sert pas immédiatement de l'argent et le dépose à sa banque. Mais plus qu'une simple relation de causalité, il décrit un système de rétroaction tournant à la vitesse de circulation de la monnaie et où « les dépôts font les crédits » : par exemple, lorsque le dépôt précédent est prêté à une entreprise, et ainsi de suite. Ainsi, la masse monétaire varie en permanence, selon le processus de création monétaire.

La BCE publie régulièrement la valeur des agrégats monétaires de la zone euro[5]. À fin , les 330 millions de citoyens de la zone euro, utilisent une monnaie M3 de densité moyenne de 30 000 € par citoyen. Ces chiffres sont à rapprocher du montant du PIB en Euroland (16 pays de la zone Euro) au , soit 9 534 milliards d'euros[6].

Tout ce qui affecte la masse monétaire peut avoir un effet direct et massif sur l'activité « réelle ».

L’interprétation de ces agrégats est devenue complexe du fait des changements structurels qui se sont produits récemment et de l’introduction dans les produits relevant normalement de M3 de nouveaux instruments financiers complexes comme les CDO (debt obligations).

Le ratio M1/PIB est passé de 0,40 en 1950 à 0,25 en 1982. Depuis, il oscille autour de 0,25[7]. Cette baisse traduit une meilleure gestion des trésoreries par les entreprises et par les particuliers qui placent de mieux en mieux leur solde de compte créditeurs. En revanche, si on prend la valeur absolue de M1 et qu’on retranche l’inflation, on constate en général que M1 se contracte pendant les récessions et se dilate pendant les phases d’expansion, correspondant à une plus grande prise de risque et un accroissement de l’endettement par les agents économiques.

Le , le Conseil des gouverneurs de la Réserve fédérale des États-Unis a cessé de publier M3, considérant que cet indicateur « n’était pas utilisé »[8]. La BCE continue à le faire, même si Christian Noyer, l'ancien gouverneur de la Banque de France, a précisé que l’introduction de nouveaux produits en changeait l’interprétation[9],[10]. De même, le site shadowstats [11] continue à l'estimer.

L’examen rétrospectif de M3 montre le gonflement de la bulle immobilière et le début de son renversement, à fin 2007, qui allait précipiter le blocage puis la dégringolade des marchés financiers et des banques.

Eurodollars, euromonnaies

Un cas particulier de ces quasi-monnaie est celui des euromonnaies, et notamment des eurodollars. Le principe est le même : un dépôt d'espèce dans une banque du pays d'origine sert de gage à une émission de titre qui circule à l'extérieur du pays. Cela permet de s'affranchir de la réglementation du pays d'origine. L'effet multiplicateur du crédit s'applique, ce qui permet la circulation d'une masse considérable de monnaie dérivée, pouvant servir à tous les usages ordinaires de la monnaie, notamment des levées de fonds par émissions d'obligations.

Représentation graphique

Impact des variations de la masse monétaire sur l'inflation

Selon la théorie quantitative de la monnaie, le niveau de la masse monétaire est important parce qu'il a un impact direct sur l'inflation selon l'équation.

MV = PT

où M représente la masse monétaire, V la « vélocité de la monnaie », le nombre de fois qu'une unité monétaire change de main chaque année, P le prix moyen des produits vendus chaque année et T le volume des transactions .

En d'autres termes, si la masse monétaire augmente plus vite que la croissance du produit national brut, il est selon eux plus que probable que l'inflation va suivre. Il est donc important de réguler la masse monétaire par la politique monétaire des banques centrales.

Régulation du niveau de la masse monétaire

Régulation par les banques centrales

Les banques centrales peuvent faire par mesure réglementaire varier ces masses monétaires : en autorisant les banques à prêter une proportion plus ou moins grande des fonds qu'elles ont en dépôt, il est possible par exemple de faire varier la quantité de liquidités en circulation. Mais cet outil fait de moins en moins consensus. Les banques centrales ne contrôlent en effet pas directement la création monétaire, hormis lorsqu'elles rachètent des titres financiers lors de quantitative easing ou lorsqu'elles ont recours au financement monétaire direct des Etats (« planche à billets »). Un outil plus courant est de faire varier son taux directeur qui a une incidence sur le taux des prêts (et de l'épargne) bancaires. Cet outil de régulation permet de contrôler le montant de création monétaire car augmenter le taux directeur augmente le taux d'intérêt plancher des crédits ce qui réduit l'octroi de prêts et donc a une incidence sur le cours du crédit.

Ambiguïtés des agrégats monétaires

Le choix de la masse monétaire servant de référence à la gestion économique diverge selon les différentes écoles. Les monétaristes intégristes optent pour la monnaie centrale M0, les monétaristes orthodoxes pour M1 et les monétaristes conservateurs pour M3[12]. Dans le passé la France et l'Allemagne se basaient sur M3[13], le Royaume-Uni sur M0 et M4 et les États-Unis sur M2[14]. La Banque centrale européenne (BCE) a fait le choix de M3[15]. Respecter l'objectif de masse monétaire ne permettait généralement pas d'optimiser la marche de l'économie[13]. « La Bundesbank consacrait une large part de son activité de communication à expliquer pourquoi elle ne tenait pas compte... de M3 »[13]. « Les banques centrales renoncent de plus en plus à contrôler les agrégats monétaires »[15]. La difficulté à opter pour un agrégat monétaire tient au flou concernant la liquidité réelle de chacun de ces agrégats. La libéralisation financière provoque « des déplacements brutaux des agrégats monétaires [qui modifient] les élasticités de la demande de monnaie »[16]. « Les marchés d'actifs jouent, là comme ailleurs, un rôle majeur et perturbant dans cette relation »[17].

Notes et références

- ↑ Définition des agrégats monétaires par la BCE http://www.ecb.int/stats/money/aggregates/aggr/html/hist.en.html

- ↑ Bulletin mensuel de la Banque de France de mars 2013 sur la page http://www.banque-france.fr/eurosysteme-et-international/la-bce/le-bulletin-mensuel-de-la-bce.html

- ↑ J.-F. Bocquillon et M. Mariage, Économie générale : première G, Paris, Bordas, , 212 p. (ISBN 2-04-018961-0), p. 88

- ↑ J.M. Albertini, Les rouages de l'économie nationale, Paris, Les éditions ouvrières, , 317 p. (ISBN 2-7082-0663-X), p. 127

- ↑ Agrégats monétaires de la zone euro, BCE

- ↑ Eurostat http://epp.eurostat.ec.europa.eu/portal/page?_pageid=1996,39140985&_dad=portal&_schema=PORTAL&screen=detailref&language=fr&product=REF_TB_national_accounts&root=REF_TB_national_accounts/t_na/t_nama/t_nama_gdp/tec00001

- ↑ André Chaineau, Mécanismes et politiques monétaires

- ↑ Communiqué, Réserve fédérale des États-Unis.

- ↑ Libération, janvier 2007

- ↑ Bulletin BNP Paribas du 10 mai 2007

- ↑ (en)« Inflation, Money Supply, GDP, Unemployment and the Dollar - Alternate Data Series », Shadowstats

- ↑ Revue de l'OFCE, juillet 1999, p. 117 et 118

- 1 2 3 Revue de l'OFCE, juillet 1999, p. 120

- ↑ Revue de l'OFCE, avril 1994, p. 20

- 1 2 Revue de l'OFCE, juillet 1999, p. 113

- ↑ Michel Aglietta, Macroéconomie financière, La Découverte, 1995, p. 105 et 106

- ↑ Revue de l'OFCE, HS, mars 2002, p. 201

Voir aussi

Articles connexes

- Théorie quantitative de la monnaie

- Dette publique des États de la zone euro

- Monnaie divisionnaire

- Monnaie scripturale

- Monnaie fiduciaire

- Création monétaire

- Dette

- Croissance économique

- Système de réserves fractionnaires

Liens externes

- Notices dans des dictionnaires ou encyclopédies généralistes :